2022年末に発表された「2023年度税制改正大綱」では、「貯蓄から投資へ」の流れを加速するためにNISAの拡充が挙げられていました。今回のテーマは、インフレが「貯蓄から投資へ」の後押しとなるか。貯蓄と投資の違いやインフレが与える影響についてみていきます。

- 大手銀行の定期預金金利は0.002%。元本を倍に増やすのに36000年かかる

- お金の価値を保つには、物価上昇率と同じ年率の運用利回りが必要

- インフレリスクが「貯蓄から投資へ」を後押しする可能性は十分ある

貯蓄と投資の大きな違いは元本保証か否か

新年あけましておめでとうございます。本年もよろしくお願いいたします。

インフレは「貯蓄から投資へ」の後押しとなるのでしょうか。

まずは、貯蓄型の代表的な金融商品の定期預金と投資型の代表的な金融商品の株式を例に、貯蓄と投資の違いについてみていきます。

定期預金は、元本保証された安全性の高い金融商品です。預金した銀行が破綻しない限り、元本割れすることありません。また、ペイオフにより元本1,000万円とその利子が保護されます。

株式は、日々市場で取引されていますので価格は常に変動する価格変動リスクのある金融商品です。

収益の面から上からみますと、定期預金の収益は利子、株式は株価の変動による値上がり益と配当になります。ただし、株式には値下がりにより損失が発生するリスクや業績悪化による減配リスクがあります。

貯蓄だけでは資産が守れない?

もし、定期預金で得られる収益(利子)と株投資で期待できる収益(値上がり益+配当)が同額であれば、ほとんどの方は元本割れのない定期預金を選択するでしょう。

残念ながら現在(2022年12月20日現在)の大手銀行の定期預金の金利は、0.002%と超低金利です。この金利ですと、複利で元本を倍に増やすのに36000年かかります。(72の法則で計算。72÷0.002=36000)

お金に働いてもらって資産を増やすのが資産運用だと考えると、ほとんど生産性がないといえます。また、物価が定期預金の金利以上に上昇すると資産が目減りしてしまいます。

インフレリスクが「貯蓄から投資へ」を加速させる可能性

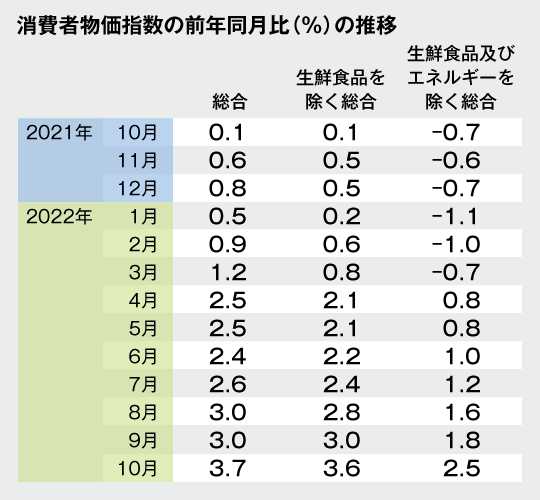

総務省が毎月発表しています消費者物価指数の2022年10月までの動きは下表の通りです。

出典:2020年基準 消費者物価指数(総務省)

消費者物価指数は総合(CPI)、生鮮食品を除く総合(コアCPI)、生鮮食品及びエネルギーを除く総合(コアコアCPI)の数値が発表されます。CPIは「Consumer Price Index」(消費者物価指数)の略称です。

日本銀行が消費者物価の基調としてみているのは天候等に左右される生鮮商品や海外の動向に左右されるエネルギーを除いた表の一番右のコアコアCPIになります。

この記事を読まれている方は、生鮮食品や電気・ガスなどの光熱費やガソリン代を支出から除くことはできませんので、一番左のCPIを参考にしましょう。CPIは、2022年4月から前年同月比で2.0%を超えて推移しています。それは、CPIの上昇分だけお金の価値が下がっていることを意味します。

仮に、消費者物価(以下、物価)が平均年2%上昇していった場合、先程の72の法則で計算すると36年後(72÷2=36)の価格が倍になります。お金の価値を保つには、物価上昇率と同じ年率2%の運用利回りが必要になりますので、現在の定期預金の金利では資産を守ることはできません。

以上の点から、インフレリスクが「貯蓄から投資へ」を後押しする可能性は十分あると考えられます。

2%の物価上昇に負けない投資をシミュレーション

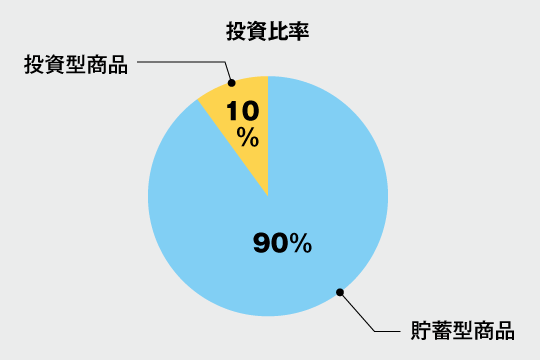

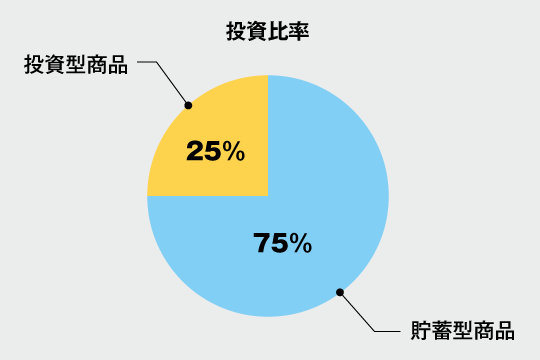

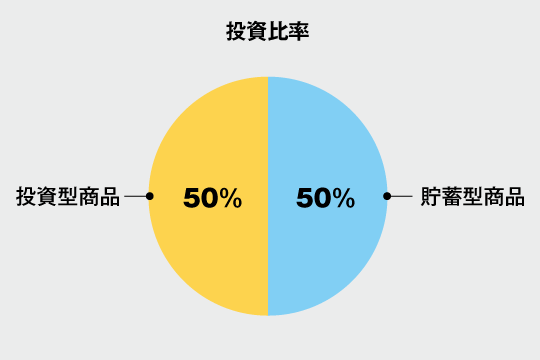

以下では、2%のインフレに負けないための貯蓄型商品(定期預金)と投資型商品(株式や投資信託)の投資比率と投資型商品に必要な利回りをシミュレーションしています。

貯蓄型商品と投資型商品を90:10で保有していた場合、現在の定期預金の金利はほとんど0%なので、投資型商品で20%以上の運用利回りを確保する必要があります。

<計算式 貯蓄型商品の投資比率×利回り+投資型商品の投資比率×利回り>

0.9×0%+0.1×20%=2%

75:25の場合ですと投資商品の利回りは8%以上です。

0.75×0%+0.25×8%=2%

50:50の場合は4%以上になります。

0.5×0%+0.5×4%=2%

上記のように投資型商品の比率を増やしていくと、投資型商品の目標とする利回りは低下していきます。ここでは、貯蓄型商品の利回りを0%で計算していますが、預金金利が上昇してくれば、投資型商品の目標を低くして、リスクを抑えた運用が可能になります。

今後のインフレ(物価上昇率)を予測することはできませんが、今年の資産運用を考える時に参考にしていただければ幸いです。

ちなみに、日本銀行調査統計局が発行した「資金循環の日米欧比較」![]() の家計の金融資産構成をみますと、投資型商品の利率は、日本が14.7%(株式等10.2%、投資信託4.5%)、米国が52.4%(株式等39.8%、投資信託12.6%)、欧州(ユーロエリア)が39.9%(株式等19.5%、投資信託10.4%)でした。

の家計の金融資産構成をみますと、投資型商品の利率は、日本が14.7%(株式等10.2%、投資信託4.5%)、米国が52.4%(株式等39.8%、投資信託12.6%)、欧州(ユーロエリア)が39.9%(株式等19.5%、投資信託10.4%)でした。