宮崎県延岡市で保険業や資産運用のアドバイスに携わる小田初光さんが、地方で暮らす生活者のリアルな視点で、お金に関するさまざまな疑問に答えます。今回は、物価が上がりながらも給与がなかなか上がらず、「経済的自由」を目指すのが難しい状況の中で、使えるお金を増やすために必要な考え方として、会計の「資産」と「負債」について学びます。

- 家計を襲うインフレ。使えるお金を増やすためには、現状を把握することが必要

- 資産は現金や株式などのほか、不動産など「お金を生み出せるもの」を含む

- 負債は借金など「出ていくお金」のこと。ただし借金には「良い借金」もある

インフレでお金が足りない今、余計な借金や支出は禁物

【質問】

家内から小遣いをもらって使ってますが、お金が足りなくて、毎月どんどん苦しくなるばかりです。月を追うごとに大変になっています。やりくりは家内に任せていて、小遣いの値上げを言うと怒られるし……。お金のやりくりを変えるとか、何か打開策はありますかね?

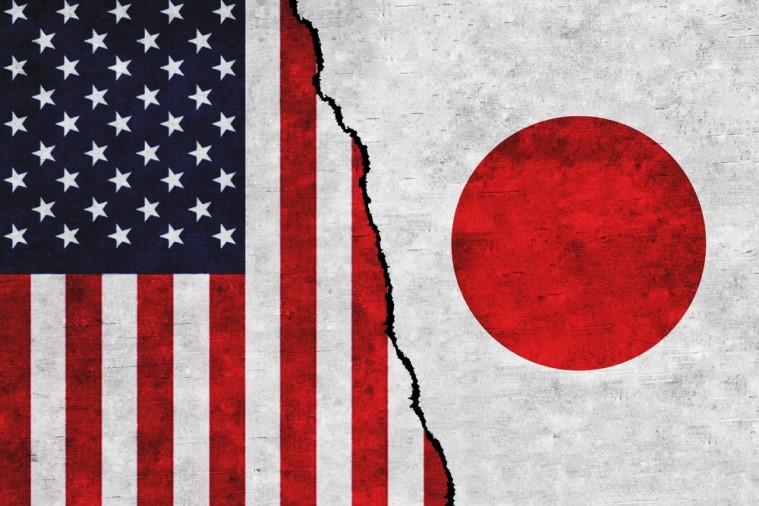

これはまさに、インフレーション突入後も賃上げがなされていない社会の「つけ」がサラリーマンに回され、被害者?となってしまった現状を表しています。要は物価の高騰に給与が追いついていないのですが、社会人の大半が、相談者と同じように感じていることと思います。

お金が足りない原因は、「まだまだ働き方が足りない」と言ってしまえばそれまでなのですが、多くのサラリーマンにとっては今の給与体系に対するあきらめもあり、これもデフレ経済が長く続いた日本を象徴するものとなっています。デフレ経済に慣れっこになっている日本を襲おうとしているインフレ。今の米国のような生ビール一杯2,500円、ラーメン一杯4,500円という物価が今後、日本にも迫ってくると思うと、まさに戦々恐々です。

今回のような相談は頻繁にありますが、まずは現状を把握しなければ何も解決できないことを、肝に銘じるしかありません。余計な借金をしていませんか? 奥様から小遣いを「もらったぶんだけ全て使ってしまう」ということはありませんか? これでは駄目です。ビジネスと同様に、資産と負債、収入と支出の関係から学んでいくしかありません。

「えっ、なんで? 会社(法人)でもないのに」と思うかもしれません。これは「金融リテラシー」の不足からなのですが、一般的に資産=収入、負債=支出と勘違いするなど、会計の専門用語に対する認識の不正確さがみられます。確かに財務知識がないと、財務諸表を見るのは難しいかもしれません。相談者がクレジットカードで借りたお金、銀行口座内のお金などが、ビジネスの財務諸表では何に当たるかを正確に理解するのは難しいでしょう。

しかし、このお金(数字)が何を意味するかを勉強することで、何が儲かっていて、何が儲かっていない原因かなど、今の財務状態を把握することができます。今いくらのお金を使えるのか(=キャッシュフロー)と、キャッシュフローの出入り口を管理すれば、これから使えるお金を増やすことも可能なはずです。

個人・家計における資産と負債の具体例

そこで今回から次回にかけて、個人の資産と負債、収入と支出を、ビジネスの会計における「貸借対照表」と「損益計算書」に当てはめながら解説していきます。

資産とは「持っているお金など」

資産とは、あなたが持っているお金、負債とは持っているお金から出ていくお金のことです。簡単なようですが、それぞれ具体的に何かと考えると迷ってしまいます。一般的に、資産には以下のものがあります。

①現金

②銀行口座にあるお金(定期含む)

③株式

④投資信託

⑤債券

⑥保険(積立型)

⑦あなたが貸しているお金(債権)

⑧あなたが所有している、所得を得られる不動産

⑨あなたが所有している事業

⑦債権のように、他人に貸しているお金も資産となります。逆に、借りている人にとっては借りているお金が債権となります。そして、資産にはお金や金融商品だけでなく、⑧不動産、⑨事業も含むことも覚えてください。

①②⑥以外の資産は、日々その価値が変動しています。特に⑧⑨は市場価格(その時点での価値)が適正価格となります。もしあなたがお金を借りていれば、抵当と言って、不動産などを借りているお金と精算する必要が出てきます。資産家は、資産を見間違いしません。お金を生み出せないものは資産としないからです。例えば、あなたの自宅、車、家財、収集品など、自分的には価値があるかもしれませんが、売った時に利益が出るものでなければ、それは資産ではありません。特に家や車などは、以下で挙げるように、資産ではなく負債にあたる場合があります。

負債とは「出ていくお金など」

次に負債です。

①毎月のクレジットカード利用額

②自動車ローン

③教育ローン(奨学金も含む)

④消費者金融などの借金

⑤抵当(主に自宅)

⑥税金

などが挙げられます。主な負債は②④などのローンですが、⑤自宅のように大きな持ち物も負債として扱われます。家を維持するために、さまざまな費用(修繕、保険、固定資産税、水道光熱費など)がかかります。全て自宅に関する支出です。

もしもあなたがローンを払えなくなったら、自宅は誰のものになってしまいますか? もちろん貸し手です。多くの方が、理想とする家族や夢に期待して家を購入します。果たして、資産としての価値が上がるために家を購入しているでしょうか? 現状で、家の価値は下がり続けています。家は売った時にしか資産と見なされません。①クレジットカードの借金は、カードを発行している会社とローンを組む仕組みです。カード会社に年会費を取られながら、ローンの利子も払います。カード会社は利用者に対して、負債を作るよう誘惑してきます。キャッシング枠の増額などが典型的です。クレジットカードを使った買い物ではお金が現実として交換されず、利用者にとっては、物が対価の支払いなしに手に入るように思えます。

クレジットカードで買い物をしすぎて、余計な負債を増やさないように

ただし、借金には悪い借金と良い借金があります。悪い借金とは、衣服、車、携帯、パソコンなど、資産としての価値がないものを購入するために借りることです。逆に、良い借金とは資産を購入することを可能にするお金のことです。例えば、賃貸の不動産を購入するために借りたお金が挙げられます。借金がキャッシュフローを創り出すために使われながら、現物資産が残っていきます。財政的にも賢いやり方であると思います。何といっても⑥税金も負債であることを確認ください。

今回は大枠として、資産と負債について説明してきました。資産と負債は、会計上では貸借対照表で表されます。左側が資産、右側が負債で、負債額に対する資産額のバランスを保つために賃借対照表が使われます。

そしてもうひとつ、損益計算書というものもあります。これは収入と支出を表にして測るものです。次回は収入と支出について説明しながら、経済的自由を手に入れるためのの糸口となる、貸借対照表と損益計算書の相互関係を見ていきます。