つみたてNISAは節税効果が高いといわれますが、最終的にどれくらい手取り金額が変わってくるのかイメージできない人も多いのではないでしょうか。積立金額と利益の関係をつみたてNISAと課税口座、一般NISAと比較して、つみたてNISAを使うとどれくらい受け取れる金額が増えるのか具体的にお伝えしていきます。

課税口座とつみたてNISA、税金でどれだけ差が付く?

20年間もの長期にわたって、投資信託の運用益が非課税となるつみたてNISA。課税口座で運用した場合は運用益に対して20.315%が課税されますが(2021年現在)、つみたてNISAの場合はこれが20年間ゼロになります。期間が長くなればなるほど節税効果を感じやすいのが、つみたてNISAのメリットです。

では、20年間非課税が続くと、どれくらい税金に差がつくのでしょうか?

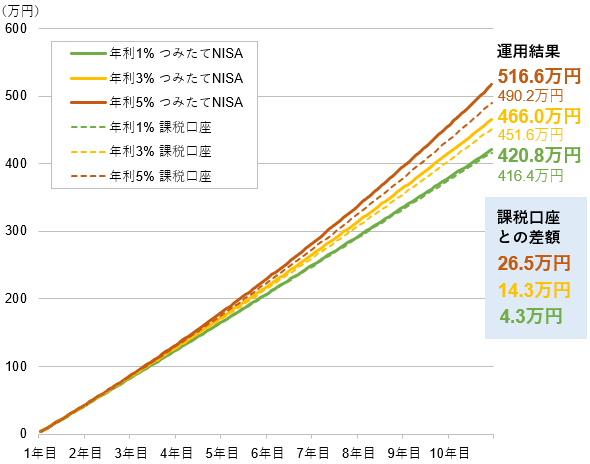

つみたてNISAの年間投資上限額は40万円なので、投資枠をフルに使って年間40万円の積立投資を10年間続けた場合、課税口座(税率20.315%)と比べてどれくらい運用結果に差が出てくるのかを計算してみました。下の表をご覧ください。

年利1%程度の成果しか出せなかったとしても、10年経てば最終的に4万円以上の差がつき、年利5%で運用できれば、なんと26万円以上もの差がついています。

積立開始から数年はそれほど大きな違いがありませんが、積立期間が長くなればなるほど金額の違いが大きくなってきます。もちろん、20年間続ければその差はどんどん広がっていきます。同じ利率で運用し続けても、最終的な利益にこれほどの差が出るなら、つみたてNISAを選んだほうが圧倒的にお得なことがわかりますね。

一般NISAとつみたてNISAを比べると?

今度は同様に、つみたてNISAと一般NISAを比較していきます。一般NISAにするか、つみたてNISAにするか悩んでいる人はぜひ参考にしてください。

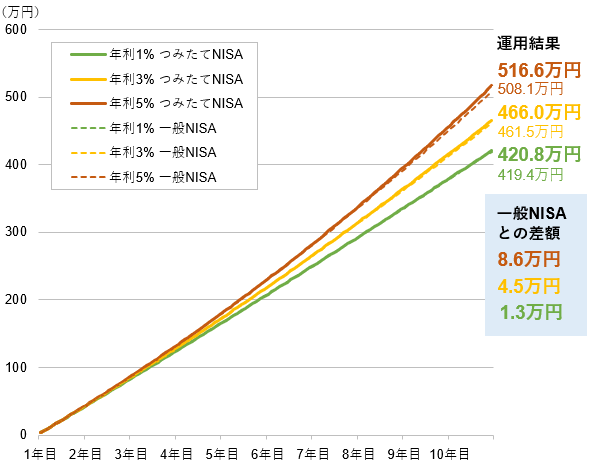

なお、一般NISAは非課税期間が最大5年で、6年目からは課税口座と同様に20.315%の税金がかかります。先ほどと同じ前提で、つみたてNISAの上限額年間40万円を10年間積立投資した場合にどれくらいの差が出るか見てみましょう。

下の表をご覧ください。

一般NISAは課税口座と違って、最大5年間(厳密には、投資した年の1月1日から数えて5年間)は運用益に税金がかからないので、課税口座と比べると差額は小さくなっています。それでも年利5%運用で10年積み立てれば、一般NISAとつみたてNISAでは8万円以上もの受取額の差が生まれています。

課税口座と比べると差はゆるやかですが、こちらも時間がたてばたつほど差が広がっていくので、同じ投資元本で長期投資をやるなら、一般NISAよりつみたてNISAが有利ということになります。

一般NISAはハイリスクな商品も選べるけれど……

節税効果を考えると、やはり一般NISAよりつみたてNISAのほうがいいと思ってしまいそうですが、必ずしもそうでもありません。

まず、つみたてNISAは金融庁に認定された一部の投資信託とETF(上場投資信託)しか選べません。対象となっている投資信託は基本的にインデックス型(株価指数などへの連動を目指すタイプ)で、つみたてNISAでは短期間で大きく値上がりするようなハイリスク銘柄は、そもそも選ぶことができないのです。

これに反して、一般NISAは金融機関が取り扱っているすべての投資信託や株式の個別銘柄(外国市場の株式やETFも含む)に投資できます。投資枠も年間120万円とつみたてNISAに比べて大きいのも特徴です。ハイリスクな個別株やアクティブ投信などで短期的な値上がりを狙う投資をするなら、つみたてNISAではなく一般NISAを選ぶべきだといえます。

なお、一般NISAを使って値動きの大きい商品で積立投資をする方法もありますが、それでも非課税期間の5年間が終わった6年目以降には、利益の約20%が税金として引かれてしまいます。

なるべくリスクを抑えて長期的な資産形成をしたい人には、つみたてNISAが使いやすいでしょう。継続的に投資して、長期的な節税メリットを十分に活用してください。