福沢 隆雄

若葉マークの株式投資 代表

多様な運用手法をとるプロの株式運用の世界を見てみましょう。プロの世界では常に結果を出すことが必要で、運用成果が1年ごとの決算に求められます。このため、企業業績等の分析に加えて景気や相場なども考慮しながら、決算にある程度のこだわりをもった銘柄選定となります。また、世の中には偉大な投資家が何人もいますが、多くの場合が独創的な運用です。

こうした運用の世界の中で、ウォーレン・バフェット氏は、理解できる企業を安く買い、目先の株価を追いかけず、長期に保有する堅実投資を行います。このため、シンプルな投資手法で堅実な投資を望む個人投資家にとって参考になります。「投資の神様」と呼ばれる伝説の投資家、バフェットの運用哲学・考え方を実感してください。

- バフェットの運用資産は55兆円。50年余りで運用利回り20%超。

- 「良い企業を安く買い、長く持つ」、シンプルに忍耐強く。

- 情報より静けさを求む。350億ドル以上の財産を慈善事業に寄付。

約55兆円もの資産運用を行うバフェット

バフェット(89歳)は、投資会社バークシャー・ハサウェイの会長兼CEO(最高経営責任者)で、5,000億ドル(約55兆円)もの資産運用を行っています。バークシャーは世界の時価総額ランキングで第6位とフェイスブック(第5位)に続く規模です。

運用開始は1965年からで、以来2018年末まで年率20.5%というすばらしい運用利回りです。同社は、バフェットの右腕であり副会長のチャーリー・マンガー氏(95歳)と2人で長年運営しています。なお、同社に勤務する者は全部でたったの25人です。

バークシャー・ハサウェイ会長兼CEO ウォーレン・バフェット氏

Krista Kennell / Shutterstock.com

バフェットの投資哲学

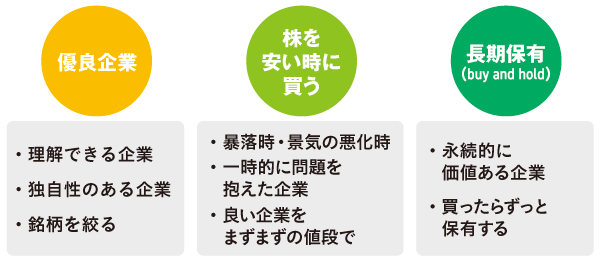

バフェットは、「良い企業を安く買い長期保有する」として、「わかりやすく、堅実で、長期的に成長する企業」への投資運用です。シンプルで派手さがなく、それに忍耐強さが加わった運用です。複雑な投資手法・企業分析はせず、市場の動きや景気の動向は気にしません。浮き沈みの激しい株式市場で長期的に安定した運用を行い、多くの者から信頼を得てきました。その投資法を見てみましょう。

1 優良企業を投資対象とする

(1)理解できる株式だけ買う

バフェットは、将来の姿が把握しやすい、理解できる企業に投資をします。例えば、2000年前後ITブームの際、IT企業を理解できないとして購入しなかったため、バフェットの運用も限界ではないかと言われたことがありました。やがてITバブルが崩壊し株価は暴落したのですが、その影響を受けなかったため、バフェットの投資手法が高く評価されました。守備範囲を守り、自分が理解できる気に入った銘柄だけ購入しています。

(2)独自性のある企業を選ぶ

バフェットは、独自の商品・独自のサービスがあり、持続的な競争優位性をもつ企業に投資をしています。生活になくてはならない商品やサービスを提供する企業で、独自の技術力や優位性などなんらかの特権的な企業やブランドがある企業、今後、永続的に利益を出し続ける企業を投資対象とします。例えば、コカ・コーラ、アメリカン・エクスプレスなどです。また、企業価値を高められる経営者のいる企業。単に有能なだけでなく誠実で仕事に熱意あふれる信頼できる者を条件としています。

(3)投資対象企業を絞る

バークシャーは、当初、普通株式を主体とした投資信託に近い運用をする会社でしたが、その後企業を丸ごと買い取る買収が多くなってきて、近年は投資持株会社になっています。投資に当たっては、企業を良く分析し少数の銘柄に絞ります。副会長のマンガーは「米国内の資産のほとんどを国内優良企業3社に長期間投資していれば確実に資産を増やしている」と言い切っています。平均的な銘柄をたくさん保有するよりも、少数の優れた銘柄に絞るべきとの集中投資の勧めです。

2 株を安い時に買う

バフェットは株式を安い時に買います。市場の暴落を買い付けの絶好のチャンスとして、あるいは、特定の優良企業が一時的に問題を抱え株価が低迷している時にも株を買います。また、優れた価値ある企業の株式をまずまずの価格で買っています。これは、永続的に競争優位を持つ企業を相応の値段で買い、買付後の企業成長をじっくり待つ投資哲学です。

3 長期投資(buy and hold)

バフェットは、投資企業の業績と将来の成長を見すえて永続的に価値ある企業を購入します。今後の企業成長の内在価値に注目した株式の長期保有です(buy and hold:買ったらずっと保有する)。企業を見る目と株価の一時的な下げへの対応など忍耐力が必要でが、頻繁な売買を行う労力は不要です。この手法は、余分な費用(株式売買費用、売却税)が抑えられリターン向上に貢献します。

バフェットは、景気の予想や株式相場の予想には関心がありません。バフェットは、経済新聞などを丹念に読んで常に経済をみつめていますが、経済予測にエネルギーを費やすことはありません。長期的経済価値の高い企業を探し出すことが大切としています。

バフェットは毎日の株価にも関心がありません。株価は企業の将来の収益で決まりますが、企業を適正に評価していれば、それを市場価格で確認する必要はないとしています。企業価値は毎日変わるわけではありません。株式を買ったら、その後、株式市場が1年や2年閉鎖されても困らないといいます。

運用はアメリカの田舎「オマハ」で

バフェットは大学卒業後、ウォール街で勤務しました。しかし金融の中心街の余計な騒音から離れた方が優れた判断ができるとして、1965年に同社を設立して以来、生まれ故郷の米中西部ネブラスカ州のオマハに住んで運用を行っています。バフェットが求めたのは都会の刺激やたくさんの情報ではなく静けさでした。

オマハではつつましい家に住み続けており、高級車に乗り回すこともありません。ハンバーガーやコーラが大好きで、ジョークを飛ばし、きさくて、かざらない人柄で愛され、「オマハの賢人」と呼ばれています。そのオマハでは、毎年5月にバークシャーの株主総会が開催されます。バフェットの言葉が直接聞け、その投資哲学や生き方が実感できるため世界中から4万人以上もの投資家である株主が集まる人気者です。

かざらない人柄で愛される「オマハの賢人」

Kent Sievers / Shutterstock.com

世界3位の資産家で、そのほとんどを慈善事業に寄付する

米国経済紙フォーブスの2019年3月の報道によると、バフェットの資産総額は825億ドル(約9兆円)で世界第3位であり、ビル・ゲイツ(第2位)に次ぐお金持ちです。バフェットは、保有する自己の財産(バークシャー・ハサウェイ株)のほとんどを慈善事業に寄付するとして、これまで、340億ドル以上の自社株を、ビルゲイツとともに作った財団などに寄付をしています。

バフェットから学ぶこと

目先の利益を追求しないバフェットの長期投資の手法は個人投資家に向いています。自分の理解できる範囲でじっくり銘柄を検討して良い株を安い時に買う。目先の株価を追いかけず、企業の成長の成果を得る、株式投資の本質をついたその手法は個人投資家にとってとても参考となります。

次回(9月25日予定)は、証券会社の選び方を説明したいと思います。