不動産市況は好調継続

世界および日本経済の減速懸念が広がる中、不動産市況は好調を持続している。三鬼商事による東京都心5区の2019年5月のオフィス市況調査では、空室率は過去最低の1.64%まで低下した。東京23区の賃貸住宅市場についてもタイトな需給や賃料上昇傾向が顕著だが、人材獲得競争から若年層への待遇改善が進んだことが最大の背景と言える。物流施設やホテルなどその他の資産クラスも含めて、不動産賃貸市場は全般的に堅調さを維持している。

一方、不動産取引市場に目を向けると、REIT(不動産投資信託)が保有する物件の鑑定評価のキャップレートは横ばい傾向が強まっているが、実際の取引においては、リアルアセットへの根強い需要を背景にキャップレートの低下はまだ緩やかに進んでいるようである。

また上述の通り、賃料上昇を反映して、不動産取引のベースとなるNOI(営業純利益)も成長している。NOI成長とキャップレートの低下の両方が進んでいる結果、不動産価格の上昇基調は継続している。

東証REIT指数は昨年来、一時的な調整を挟みつつも安定的な上昇基調が続いているが、これは実物不動産市場の好調が上場不動産証券市場の上昇をけん引している、と解釈できる。ただし、REIT全体の足元の鑑定評価ベースのNAV(純資産価値)倍率は2001年の市場スタート以来の平均である1.17倍に近づいている。

過去平均のバリュエーションを下回る局面から上回る局面に入るということは、これから本格的な実物不動産価格上昇を先にREITが織り込みにいく展開と言え、大きな局面転換を意味する。

3%台後半で為替リスクがない配当利回りが魅力というのは当然一理あるが、REITの裏付資産となっている実物不動産市場の動向がきちんとバリュエーションをサポートできているのか、REITが上昇を続ける場合はよりしっかりと妥当性を検証していくべき局面と言えるだろう。

利回り追求の債券代替投資

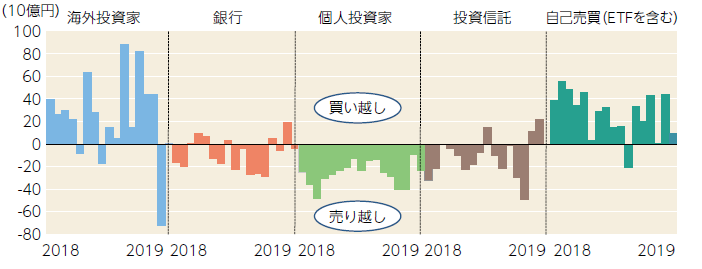

2018年から2019年1~3月までのREIT上昇の原動力は海外投資家であった。2017年は毎月分配型の投資信託からの大規模資金流出の影響で、東証REIT指数はNAV近辺まで下落した。

良好な不動産市況の中でREITが下落したことで割安だと見た海外投資家は、2017年後半以降REITへ積極的に投資した。また割安感だけでなく、個別REITの戦略に対する海外投資家からの評価が上がったことも、海外投資家による積極投資の背景にあった。実物不動産市場では高値で不動産が取引されているため、REITにとっても物件売却が投資主価値向上への大きな手段となった。

また株価がNAVを下回るREITでは、事業会社の自社株買いにあたる自己投資口取得に踏み切るREITも現れた。REITにとっては規模拡大がオーソドックスな投資主価値向上への手段であったものの、それらのバランスシート拡大を伴わない施策は、特に海外投資家からのREITの評価向上につながった。

しかし、2019年は4月から5月にかけて、海外投資家は中立から売り越しへ転じた。REITの上昇で割安感が薄れたことから、不動産へ特化した海外投資家は足元では慎重姿勢に転じている。代わりにREITへの積極的な投資姿勢が目立つのは地銀などの国内金融機関である。2019年1~3月は米国では、利上げ停止から年内の利下げまで視野に入るほど金融政策の見通しが大きく転換し、国内金融機関にとっては金利低下で厳しい運用環境となった。

また今年は比較的高い金利の日本国債の償還が多いことも、運用難の背景にあるとみられる。そういう意味では足元のREIT上昇は、利回り追求の債券代替投資が主な背景と考えられる。不動産市況、及びREIT市場への資金フローの両面でREIT市場には強い上昇圧力が当面続く見通しである。みずほ証券では19年末と20年末の東証REIT指数をそれぞれ2,200ポイント、2,350ポイントと予想している。

【図表】主な投資家主体別のREIT売買動向

※データは2018年1月から2019年5月まで

出所:東京証券取引所データよりみずほ証券エクイティ調査部作成

(J-MONEY 2019年8月号より転載。記事内容は2019年8月8日時点、一部内容修正)