「預金なら安心」って本当なの? 「元本保証」って、実際に何を保障してくれるの? 実は、現金にもリスクが潜んでいるのです。本連載ではそんな「現金のリスク」を切り口に、お金のほんとうの価値を守るための資産運用について考えていきます。今回は、毎月分配型の投資信託をもとに、長期投資と分配金の関係について考えます。

- 投資信託の分配金とは「投資信託の一部解約」のこと

- 長期積立投資なら「分配金の支払い実績ゼロ」の投資信託を選ぶ

- 「分配金再投資」は投資信託の口数は増えるが、基準価額の伸びは期待しにくい

まだ早いような気がしますが「暑中お見舞い申し上げます」と言いたくなってしまうほどに酷暑ですね。その一方で、株式市場は少し冷めた感じもしますが……。

さて、長期・分散・積立に加えて、前回は「コスト」について述べさせていただきました。本稿では分配金について考えてみたいと思います。

毎月分配型の投資信託に学ぶ、分配金の効果

筆者が若かりし頃「毎月分配型」と言われる投資信託が一世を風靡しました。特に定年退職した方の退職金の受け皿になっていた感があります。「分配金の額が毎月、預金通帳に載っているとうれしいし、安心する」とか、「分配金によって社会とのつながりを保てている」などの、年金受給者の声を聞いたことがあります。

しかし、投資信託には購入時手数料や信託報酬などのコストがあることは前回、述べた通りです。お客様にその旨をお伝えしたところ、「(投資信託の)コストは管理費を払っていると思えば良い」という名言(迷言?)を頂きました。なので「だったら、その管理費の半分で良いから、私に預からせてよ~」と言おうとしましたが、そんな勇気も無かったですね。

目論見書のタイトルには「毎月分配型」と書かれている一方で、「分配金は保証していない」などとも書かれていて矛盾を感じずにはいられませんでした。投資信託ですから、基準価額やお客様の残高は増減しますし、そもそも分配金とは「投資信託の一部解約」のことです(第66回参照)。毎月、分配金を支払うために、パフォーマンスの良し悪しに関わらず、運用資産を売却して、現金を調達しているのです。

ですので、分配金を支払った後の、残りの運用資産で飛躍的なパフォーマンスを実現しない限り、信託報酬(コスト)と分配金の支払いで、お客様の残高はみるみる減っていくことになります。そこに、もしマイナスのパフォーマンスが加わったら、もう、想像するのも恐くなってしまいますね。

この一世を風靡した毎月分配型の投資信託も、時の金融庁長官のお叱りによって、人気は衰えていったようですが、筆者が研修にお邪魔した先では「毎月分配型の人気は根強いです」ということでした。

毎月分配型とは、「毎月、一部解約型」と表現するべきなのかも知れません。繰り返しますが、分配金の支払いは「投資信託の一部解約」と同じなのですから。つまり、毎月分配型の投資信託は、長期積立投資とは真逆の発想なのです。

毎月分配型とは「毎月、一部解約」なのですから、1か月ごとの短期運用と言えます。そして、積立投資は毎月、投資資金を投資信託の買い付けに充てていますが、毎月分配型では毎月、投資信託から分配金を「受け取って」いますから、お金の流れも逆なのです。

さて、皆さん、この毎月分配型の投資信託から、何を学びますか?

長期積立投資なら、「分配金の支払い実績ゼロ」の投資信託を選ぶ

長期積立投資なら、「分配金の支払い実績ゼロ」の投資信託を選ぶべきではないでしょうか? しかし、「毎月分配型」を謳う投資信託はあれど、逆に「分配金ゼロ」を名乗る投資信託はありません。

では、どうやって探せば良いのでしょうか?

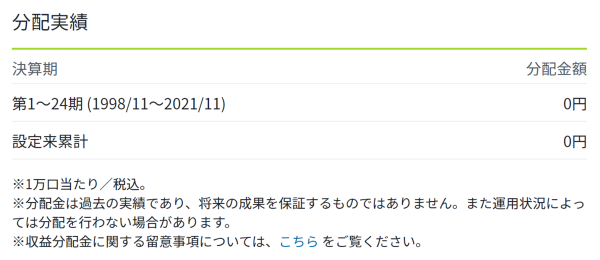

投資信託のホームページを見ると、直近の分配金実績や設定来累計の分配金額が載っていますが、それらの数字が「0円」となっているものを探し当てるのです。

投資信託のホームぺージには、基準価額の推移を折れ線グラフにして載せていますが、凡例を見ると基準価額の折れ線は「基準価額」と「基準価額(分配金再投資)」の2つが載っています。しかし、分配金の支払いの実績がゼロの投資信託は折れ線の凡例が2つあっても、グラフ上の折れ線は1つしかありません。「基準価額(分配金再投資)」とあったとしても、再投資する分配金がないのですから。

上記はある投資信託の運用実績と分配実績ですが、毎月分配型の投資信託がはやっていた時代も含めて、24年間、分配金の支払い実績がゼロ。こういう明確なポリシーのもとに運用を続けている投資信託は、信頼に値するのではないでしょうか? ただし、投資信託を選ぶのは自己責任で。

分配金支払いの予定が多ければ、コストも増えるのでは?

分配金がゼロでも、投資信託は最低、年に1回は決算を行い、運用報告書を作成することになっています。特に、交付運用報告書は文字通り、金融機関がお客様に交付する義務があります。その一方で、毎月分配型など、分配金を1年間に複数回支払う予定のある(支払う保証はないが)投資信託は、分配金支払い予定の都度(結果的に分配金額がゼロでも)、決算を行うことになっています。1年間に複数回の決算を行う投資信託の運用報告書は半年ごとに作成し、交付運用報告書をお客様に交付することになっています。

何が言いたいのか? 筆者の推測ですが、決算の回数が多い方が、運用報告書を作成する回数も多くなるため、コストが高いのではないかと思うのです。これには明確な根拠を見いだせず、筆者の憶測に過ぎません。しかし、もし筆者の憶測が正しいのでしたら、コストという側面を踏まえても、分配金の支払いの実績がゼロの投資信託の方が積立投資には向くのではないかと思うのです。

分配金の「再投資」を選ぶと、口数は増えるが……

ところで、投資信託の分配金は「受取」と「再投資」を選ぶことができる場合があります。毎月分配型の投資信託で「再投資」を選ぶと、う~ん、確かに積立投資のようにも感じることはあるのですが……。と申しますのも、口数は着実に増えていくからです。

筆者がかつて保有していた「毎月分配型」投資信託の「分配金再投資」の記録です。たまたま押し入れの中を漁っていたら、もといPCのデータを検索していたら出てきたので、ご参考までに載せてみました。肝心の分配金額は載っていませんが、上下を繰り返しながら、下落している基準価額に比べて、保有している口数の方は着実に増えているのが分かります。また、分配金額が変わらなかったので、口数が増えた分、再投資する分配金の額も、時々は増えることがありました。ただし、1万口当たりの分配金額が少額なため、口数が少し増えただけでは、分配金額は増えないのですが。

| 日付 | 基準価額 | (保有)口数 | キャッシュフロー |

|---|---|---|---|

| 3月13日 | 6,892 | 725,479 | 500,000 |

| 6月17日 | 6,626 | 746,830 | 494,847 |

| 8月14日 | 6,318 | 752,647 | 475,519 |

| 9月16日 | 5,702 | 765,293 | 436,369 |

| 10月23日 | 6,105 | 771,573 | 471,044 |

| 12月2日 | 6,130 | 777,911 | 476,858 |

| (翌年)4月1日 | 6,391 | 803,611 | 513,586 |

キャッシュフローをご覧いただくと、500,000円で始め、最後は513,586円でしたので、差額の13,586円がプラスパフォーマンスとなりました。なお、譲渡所得はマイナスでしたので、プラスパフォーマンスは実質的に非課税となりました。「NISAを利用しても非課税となった」等と皮肉を言っていた記憶があります。

分配金の再投資で口数は増えたとしても、やはり肝心の基準価額の伸びは期待できません。基準価額の伸びこそ、投資信託の成長、すなわち長期投資の醍醐味と言えるでしょう。