「預金なら安心」って本当なの? 「元本保証」って、実際に何を保障してくれるの? 実は、現金にもリスクが潜んでいるのです。本連載ではそんな「現金のリスク」を切り口に、お金のほんとうの価値を守るための資産運用について考えていきます。今回は、長期積立投資を考える際の判断材料のひとつ、投資信託(ファンド)の「歴史」について考えます。

- 長期積立投資を行うなら「コスト、分配金、歴史」もファンド選びの基準に加えたい

- ファンドは、ある程度の純資産残高がないと運用を続けることができない

- 純資産残高と基準価額の推移をセットで確認する。併行して推移するのが望ましい

皆さん、こんにちは。物価高で夏休みを迎えましたね。しかし、全国の最低賃金は1,000円に届きませんでした。東京で暮らす筆者は時々、仕事で地方に行くことがありますが、地方でも全国チェーンのお店ですと、日配品(お弁当や調理パン)の値段は都心とほぼ同じですが、日用雑貨に至っては競争がない(=他にお店がない)ためか、むしろ都心よりも高い傾向にあるように思われます。また、交通の利便性の良いワンルームマンションなどは、23区近郊とさほど変わらないのでは、と感じることさえあります。

物価高の今、長期積立投資も難しい?

物価高の今、もし賃金の上昇が見込めなければ、投資資金の捻出が難しくなってしまいますね。

ちなみに筆者はフリーですので、賃金ではなく業務受託で働いていますが、「受託費のUP」などという話は微塵もありません。受託費のUPを望むなら、仕事を増やすか、仕事を変えるか、などの選択になります。フリーになった当初に比べると「総収入」は微増なのですが、受託費の「単価」は大きく下がっています。つまり仕事量が大きく増えた、ということなのですが、時間の経過とともに年齢を重ね、体力は着実に衰えていますから、良い選択ではありませんね。

よく「投資は余裕資金で」などと言われます。また政府(?)は「投資のコツは長期・分散・積立」と言っていました。もし、賃金額が変わらず、物価が上がり続けるのなら、「長期の積立投資」など、夢のような話になってしまいます。特に、つみたてNISAは20年間もの非課税期間があります。ましてiDeCoは60歳まで換金できませんし、途中で止めることすらできません。家計がどんなに苦しくとも、掛金を最低額にして続けるしかないのですが、掛金額を減らすと手数料の負担が増すことになります。(ちなみに、「掛け金が苦」と誤変換しました……iDeCoの掛金額を減らすと「掛け金が苦」。PCも皮肉を言うのですね(笑))。

政府が「投資のコツは長期・分散・積立」を主張するのなら、その主張に見合うように、賃金を上げるか(ついでに受託費も)、物価を抑制するかの、いずれかの政策を実施していただきたいものですが、今のところ、そのどちらも期待できそうにありません。賃金で暮らしている方は暮らしの見直しを、筆者のように受託費で暮らしている方は、仕事の見直しを、それぞれ行うしかなさそうですね。さもないと、積立投資も「資金ショートで挫折」ということになりかねません。

なお、つみたてNISAやiDeCoについては、後日、改めて述べてみたいと思います。

“長期、分散、積立だけ”の投資のコツは「今や昔!」

長期積立投資を行うに当たり、投資家である私たちが、まず「資金ショート」を起こさないように、暮らしや仕事の見直しが必要なのは先述の通りです。

それに加えて、「長期積立投資」を行うにふさわしい投資信託(ファンド)を選ばなくてはなりません。政府が主張する長期、分散、積立だけの投資のコツは「今や昔!」と叫びたいくらいと、連載67回と68回にて述べておりました。

もし、今から「長期、分散、積立」の投資を行うのでしたら、「コスト、分配金、歴史(=純資産残高)」も投資のコツと申しますか、ファンド選びの基準に加える必要があるでしょう。

その基準の一つ「歴史(=純資産残高)」について、本稿では考えてみたいと思います。

ファンドの歴史に思いを馳せたことはありますか?

証券会社や銀行などの窓口で、ファンドの相談に行くと、「AI」や「SDGs」など、「旬の話題」なファンドを提案されることが多いのではないでしょうか?

投資の初心者の方ですと、分かりやすいし、「投資とは、やはり旬の話題に投資するものなのか」と、納得しやすいものがあると思います。もちろん、それはそれで否定はしません。

しかし、長期積立投資は「若い人」の方が有利であったとしても、ファンドは「歴史ある」方がおすすめです。

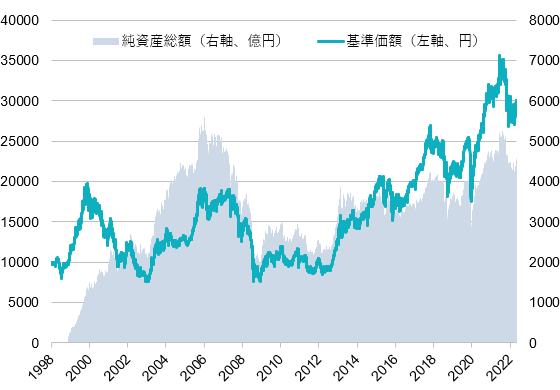

上の図は、あるファンドの基準価額と純資産総額の推移です。

設定は1998年と、平成バブルが崩壊し、韓国通貨危機の翌年です。その後、ITバブル崩壊、リーマン・ショック、東日本大震災、2度に渡る上海ショック、等々、後の世にその名を遺した数々のアクシデントを乗り越えて、今も続く日本株ファンドの一つです。

このファンドは購入時手数料が(上限)3.3%、信託報酬が1.683%と、コストがやや高いのが難点ですが、設定来、一度も分配金を出したことがないという点は、大いに評価したいところです。

そして、歴史の長さです。ファンドは、ある程度の純資産残高がないと運用を続けることができません。ファンドの目論見書には「繰上償還」という項目があり、ある程度の残高(=例えば、30億口)を下回ると「繰上償還」、つまり「ファンドによる運用をやめてしまう」という条項があるのです。ファンドが運用をやめれば、その時点で自動的に換金されることになります。

よしんば「繰上償還」の項目がなかったとしても、運用の終了日を定めた「信託期間」が存在する場合もあります。たいていの場合、信託期間は更新する場合が多いようですが、中には「運用上の理由」で、「信託期間の満了をもって、ファンドを終了」ということもあり得ます。

ファンドを運用する資産運用会社にとって、純資産残高は非常に大切です。ファンドを運用するうえで、純資産の大きさがコストパフォーマンスにも関わります。運用会社の収入源である信託報酬が、ファンドの残高によって上下するからです。

純資産残高が上下する理由は2つ

純資産残高が上下する理由は2つあります。まずは運用の成果、つまりパフォーマンスです。これは基準価額が目安になります。

そして、もう一つは「投資資金の流入と流出」です。「投資資金の流入」は、そのファンドに投資する額が増えること、逆に「投資資金の流出」は、そのファンドを解約する額が増えることを、それぞれ意味します。

純資産残高の推移は、ファンドのグラフを見ると分かりますが、純資産残高の推移と基準価額の推移は、セットで見るようにしましょう。

ファンドのグラフを見ると、基準価額(折れ線)と純資産残高(塗りつぶし)のグラフが載っている場合が多いです。(ちなみに、分配金を出すファンドは「分配後再投資」の折れ線を見ます)

「折れ線」と「塗りつぶしの上端」を比べた時に、その両方が併行して推移していればベスト。「折れ線」が上昇傾向、もしくは横ばいなのに、「塗りつぶしの上端」が右肩下がりだと、「投資資金の流出」という状態です。この状態が長く続くようであれば、このファンドで長期積み立て投資をして良いものか、要検討でしょう。

また、「折れ線」が下降しているのに、「塗りつぶしの上端」が上昇傾向ですと、「資金の流入」だけが続いていると考えられます。これもまた微妙です。「折れ線」が下降しているから、「将来の成長(上昇)」に期待して、ファンドに投資をしているのなら問題ありません。そうではなく、単に「銀行や証券会社にすすめられたから」ということで「資金の流入」が続いているのでしたら、かなり要注意です。いずれ、どこかのタイミングで「銀行や証券会社にすすめ」られて、「資金の流出」ということもあり得るからです。

まとめに代えて

ファンドに歴史があるということは、後の世に、その名を遺した数々のアクシデントを乗り越えて、今に至った証拠です。言い換えると、純資産残高が減る2つの理由にも耐えてきた、ということなのです。アクシデントも、やはり「資金の流出」につながりますからね。アクシデントを乗り越えてきたということは、単に耐えてきただけではなく、投資のノウハウも蓄積し続けてきた、とも言えるのです。

「旬の話題」なファンドだけではなく、古き良きファンドも見つめてみましょう。