インフレが進んでいます。インフレとは物価が上昇し、お金の価値が目減りすること。つまり、銀行などにお金を預けているだけでは、インフレになると資産価値が年々減ってしまうのです。そんなインフレから資産を守る方法のひとつが、投資で増やすことです。本記事では投資信託にフォーカスを当て、インフレに有効な投資の方法を考えていきます。

- 40年ぶりの高い物価上昇の一方、賃金も金利も低いまま。預金ではお金を守れない

- 物価上昇に負けない資産運用の方法として株式、債券、不動産、金が挙げられる

- 投資信託を活用すれば投資を始めやすい。状況によって投資信託の選び方は変わる

日本の物価上昇は40年ぶりの水準に

日本経済はバブル崩壊以降の1990年代の半ばから、物価上昇率は0%台の年、あるいはマイナスの年ばかりとなり、バブル以前と打って変わって物価が上昇しなくなりました。その背景にあるのが、バブル後の日本で経済成長が止まってしまったことです。2000年代以降、日本はゼロ金利政策や金融緩和などの手を打って、経済活動を促進させようとしてきましたが、その一方で消費税の増税など消費活動に水を差すような政策が行われた影響もあり、物価はなかなか上昇に転じませんでした。

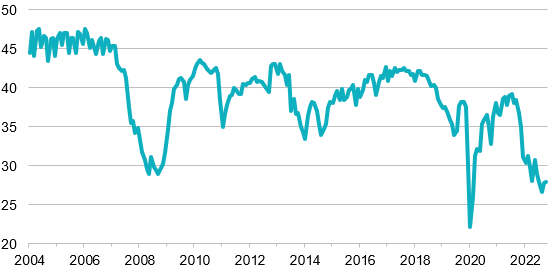

しかし、近年のアメリカの好況による物価上昇と、2022年に発生したウクライナ戦争によるエネルギー・資源価格の高騰、インフレを抑えるためのアメリカの利上げによる円安ドル高などの要因により、日本にもインフレの波が押し寄せています。日銀の調査によれば、暮らし向きを示す指数は2022年以降で悪化を続けており、その理由として物価高を挙げる人も少なくありません。

出所:内閣府 経済社会総合研究所「消費動向調査」

2022年後半には、日本の物価上昇率は約40年ぶりの数字を示すなど、バブル前の水準になりました。しかし、物価高に対して賃金が上がっておらず、好景気感もない点が40年前とは異なります。商品やサービスの値上げに対して消費活動をスケールダウンする人も増え、飲食店や小売店などの売上にも影響が及んでいます。

インフレになると、預金では大切なお金を守れない

食品や電気、ガスなどの生活に必要不可欠なものの価格が増え続けています。物価上昇から生活を守るためには、まず「節約」が考えられますが、生活必需品の節約には限度があるため、家計は大きく圧迫を受けています。

実際のところ、支出を減らすだけでは、現在のような急激な物価上昇に対応することは難しいと思われます。支出を減らすのと同時に収入を増やすことについても、真剣に考えていく必要があるでしょう。

バブル期までの物価が上がり続けていた時代は、銀行の預金金利が5%ついた時期もありました。実際に、日本銀行のデータによれば、1990年9月~1991年7月の定期預金(1年)の金利は年6%もの高水準でした。そのため、物価が上昇しても人々の生活にはダメージが少なく、金融機関にお金を預けておけば、資産が目減りする心配はしなくてもすみました。

しかし、今はデフレ時代と同じく、金利はほぼゼロのままです。つまり、物価が1年で3%上昇したとしたら、預金の価値は3%ほど減るのと同じことになります。

今までは物価が現在ほど激しく上昇しなかったため、持っているお金をすべて預金しても損をすることはありませんでしたが、インフレ時代は、低金利の預金は損失を生むことになります。大切なお金を守るためには、預金以外の方法に頼ることになります。

「投資」で物価上昇率を超える資産運用を目指す

超低金利時代が続く現在の日本において、お金を増やす方法として「預金」は適切とはいえません。預金以外の方法でお金を増やすことを検討する必要があります。

預金以外の資産運用の方法として、以下のものが挙げられます。

| 運用の方法 | メリット | デメリット |

|---|---|---|

| 株式投資 | ・インフレに強い ・ハイリターンを期待できる |

・ハイリスク ・個別銘柄の選定が難しい |

| 債券投資 | ・預金よりは金利が高め ・原則として元本割れはしない |

・インフレ率より金利が低めの可能性がある ・償還日までに売却すると元本割れの可能性がある |

| 不動産投資 | ・運用利回りがインフレ率より高い可能性がある ・資産としての価値がある |

・最初に高額な資金が必要 ・運用が難しく、期待するほど家賃収入を得られないことがある |

| 金投資 | ・価値が下がりにくい ・宝飾としての価値もある |

・利息がつかない ・値下がりする可能性がある |

資産運用の方法はいろいろありますが、いずれにもメリットだけでなく、デメリットがあります。

株式投資

インフレになると株価は上がりやすい傾向があるため、株式投資はインフレに強い資産運用の筆頭といわれます。うまく銘柄を選べば、短期間で大きくお金を増やせることもあります。しかし、株価は必ずしも上がり続けるとは限らず、場合によっては暴落することもあります。お金が増えるどころか減ってしまう可能性に注意しなくてはいけません。

さらに、国内株式市場には何千もの銘柄があり、選定が難しいのもデメリットです。これから成長する企業もあれば、衰退してしまう企業もあります。慎重に選定しなくてはいけません。

債券投資

債券は、満期(償還)まで売却しなければ、原則として元本割れしないのがメリットです。金利は、預金と比べたら高めに設定されています。株式投資と比べて堅実な投資方法の1つとして検討できるでしょう。

しかし、預金より金利が高いといっても、大半の債券は決して高金利なわけではなく、インフレ率よりも金利が低くなってしまう可能性も十分にあります。例えば個人向け国債(固定3年)の金利は年0.05%(2023年2月時点、税引き前)で、預金よりは高いものの、現時点での物価上昇率よりは低い水準です。2022年12月の全国消費者物価指数は、「生鮮食品を除く総合指数」が前年同月比+4.0%でした。

個人向け国債以外にも、日本企業の社債や自治体の地方債などがありますが、現状で物価上昇率を超える金利の債券はかなり限られます。債券の金利では、インフレによる物価上昇をカバーするのは難しいかもしれません。

不動産投資

インフレ率よりも高い運用利回りを期待できる資産運用方法として、不動産投資も検討できます。実際に運用利回りが5%を超える物件も珍しくなく、インフレに負けない資産を構築できる可能性があります。

しかし、不動産投資を始めるときには高額の資金が必要です。金融機関からローンを活用して不動産を購入することもできますが、その場合はローンの利息を支払うことになるため、不動産投資で期待できる運用利回りよりも、実質的な利回りは下がってしまうことになります。

また、不動産投資において注意したいのが空室リスクです。賃貸用物件を購入するときに不動産会社で提示される運用利回りは、あくまでも入居率が100%としたときの理想値です。入居者がなかなか決まらず空室の期間が長引くと、思うような収益を得られません。

多くの空室を抱えている間も、ローンの返済は続きます。家賃収入よりもローン返済額のほうが多くなってしまったり、物件が古く、修繕費などにお金がかかってしまったりするなど、思うように運用できないケースも多いのです。

金投資

金投資は、不動産投資のように管理や運営をする必要がないというメリットがあります。割安と思われるときに購入し、価格が上昇したときに売却すれば、利益を得ることが可能です。

しかし、預金や債券とは異なり、単に保有しているだけでは利息は受け取れません。金投資で物価上昇に対応するためには、常に価格変動に注目し、適切なタイミングで売却することが必要です。

投資信託なら資産運用を始めやすい

これまでに挙げた資産運用の方法の中で、インフレに強く、なおかつ簡単に始められるのは株式投資です。しかし、株式投資には「自分で個別銘柄を選ぶのが難しい」というデメリットがありました。「インフレに強い資産運用がしたいけれど、株式の個別銘柄を選ぶのは不安」というときには、投資信託を検討してみてはいかがでしょうか。

投資信託は、複数の株式などを組み合わせて作られた金融商品です。アクティブファンドと呼ばれる投資信託は、ファンドマネージャーと呼ばれる専門家が株式の個別銘柄や構成割合を選んでくれるため、投資信託を買う人自身が個別銘柄を選定する必要はありません。

また、インデックスファンドと呼ばれる投資信託であれば、株価指数に連動するように自動的に運用するため、銘柄選びでの失敗もなく、アクティブファンドと比べて運用時の手数料が安いというメリットもあります。

ただし、投資信託も商品によって、期待される運用利回りが高いものや低いものなど、それぞれ特徴が異なります。期待利回りが高いほど値動きは大きい傾向があり、短期的に大きく値下がりするリスクに注意が必要となります。そして、「どれくらいの運用利回りが必要か」「どのくらいの期間、運用できるか」などは投資する人によって異なるため、自分に合った商品を選ぶことが大切です。

投資に対するスタンスや状況によって、どのような投資信託が合うか、いくつか例を挙げて紹介します。

運用期間が長く取れる場合→株式型ファンドの積立投資

若くして資産運用を始めるなら、運用にかける時間は豊富にあります。短期的に資産価値が下落しても、長い目で見て増えていればよいため、株式を投資対象とする投資信託(株式型ファンド)で大きな利益を狙うといいでしょう。株式型ファンドは、物価上昇率を上回る大きな利益を狙えることと、その分だけ価格変動も激しい傾向があるという特徴があります。

長期間運用できるということは、売却のタイミングを自由に選べるメリットがあるということです。投資信託の価格が上がった場合でもすぐに売ってしまわず、10年後にはさらに上がりそうだと思ったら、売却せず保有し続けるという選択もできます。時間をかけてお金を増やしていきたい場合は、株式型ファンドは有効な選択肢になります。

投資信託のメリットとして、少額からの投資が可能という点が挙げられます。若いときは収入が少なく、あまり多くの資金を投資に回すことは難しいかもしれませんが、少額での積立投資なら無理なく始められるでしょう。証券会社にもよりますが、100円程度の少額から投資が可能です。毎月の投資では無理をせず、なおかつ一時的な価格変動をある程度許容できる状況では、株式型ファンドの積立投資を検討してみましょう。

近々お金が必要となる場合→株式型・債券型などに分散投資

住宅ローンの頭金や子どもの学費の支払いなど、近いうちに大きな出費が控えている場合は、あまり価格変動が大きな投資信託は向きません。現金化する必要が生じたタイミングで投資信託の価格が下がり、大切な資産を減らしてしまうこともあるためです。

売却タイミングを選べない可能性があるときは、株式型ファンドだけに投資をするのではなく、国債や社債などの債券を対象とする「債券型ファンド」や、REIT(不動産投資信託)に投資する「REIT型ファンド」など、株式型ファンドと比べて価格変動が比較的緩やかなものも選び、投資先を分散するようにしましょう。

すでに投資信託に投資をしている場合は、各商品の構成をチェックしておきましょう。保有するすべての投資信託が株式型ファンドだけの場合は、値下がりのリスクが高いと考えられます。一部を売却して、債券型やREIT型などを組み入れることも検討してみましょう。

また、株式や債券など複数の資産に1本の投資信託で投資できる「バランス型」の投資信託も検討できます。バランス型なら、すでにいくつかの資産に分散した形で運用ができて、景気や政策金利の変化による影響をある程度は回避できます。

分散投資は、リスクを軽減するために有効な方法です。以下のような「分散」があります。

- 複数の商品に分散する(株式に投資をする場合であれば、複数銘柄購入する)

- 複数の投資方法に分散する(株式だけでなく、債券やREIT、金を運用する)

- 投資のタイミングを分散する(一度にまとめてではなく、少額ずつ購入する)

- 投資先を分散する(日本株だけでなく、米国株など外国の資産も購入する)

大切な資産を守るためにも、分散投資を心がけて運用しましょう。

NISAなどの非課税投資でインフレに対抗

インフレに負けない運用のためには、投資効率を高めることが大切です。効率性の高い投資を実現する方法の1つに、非課税制度の利用が挙げられます。

株式や投資信託などで得られた利益には、原則として20.315%の税金が課せられます。そのため、10万円の利益があっても、実際に受け取れるのは8万円弱です。ただし、非課税制度を利用すれば運用益全額を受け取ることが可能です。

非課税で投資できる国の制度に「NISA」(一般NISA)、「つみたてNISA」などがあります。2024年からは、一般NISAとつみたてNISAが統合した新しいNISAが誕生します。新しいNISAでは、非課税投資枠が最大1800万円に拡大され(現行の一般NISAは最大600万円、つみたてNISAは最大800万円)、投資の利益に対して恒久的に非課税が適用されるようになります。

また、NISA以外にも投資にかかる税金を削減できる制度は多数あります。運用額・運用益が全額非課税になるiDeCoはぜひ活用したいところです。また、投資において生じた損失を他の投資の利益と相殺する損益通算、投資によって生じた損失を翌年以降に繰り越す繰越控除なども、税金を削減して投資効率を高めるために、忘れずに手続きをしましょう。

インフレに対抗するためには、投資信託などを活用した積極的な投資が必要となります。本記事で紹介した方法を参考にしながら、ぜひ資産運用の見直しに役立ててください。非課税制度なども活用して投資効率を高めながら、物価上昇から大切な資産を守っていきましょう。