「預金なら安心」って本当なの? 「元本保証」って、実際に何を保障してくれるの? 実は、現金にもリスクが潜んでいるのです。本連載ではそんな「現金のリスク」を切り口に、お金のほんとうの価値を守るための資産運用について考えていきます。今回は、インフレと株安が同時に進む中で、あらためて「現金のリスク」とリスクヘッジを考えます。

- インフレなのに株価が下がり、「投資が負けた」2021年後半

- 歴史的にはインフレに投資は有効だが、「悪性のインフレ」の時期もあった

- スタグフレーションを乗り切る投資として、コモディティファンドなどを検討する

本稿を書いている時点では、いまだロシアとアメリカの対立が続いています。本稿がアップする頃には収まっていると良いのですが。

さて、もう一つ、いまだ収まらないのがコロナ禍です。このコロナ禍で、世界中の物価が上がりました。日本もその例外ではなさそうで、長く続いたデフレも終焉を迎えたようですね。

いよいよ筆者の自論を立証する、その時になりました。

お金の敵、すなわちインフレ

さて、「インフレとは何か」については、連載の最初の方、1回目から3回目までに書いてありますので、あわせてご笑覧ください。

インフレを簡単(?)に表現すると「お金の敵」と言えそうです。

そして、その「お金の敵」に対しては「投資が有効」ということを書かせていただきました。が、待望(?)のインフレが到来したにもかかわらず、むしろ株価の方は足踏み状態。

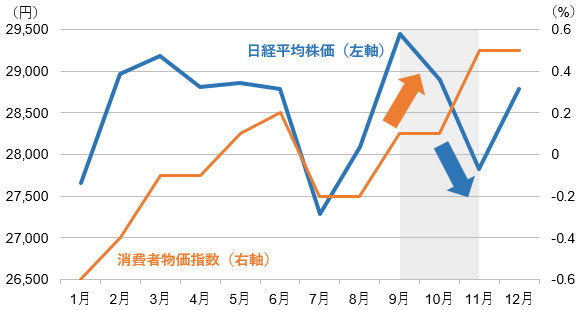

特に、昨年の9月、10月、11月については、消費者物価指数が上がっている、つまりインフレであるにもかかわらず、日経平均株価の月次は、むしろ下がり続けています。

インフレになったら投資は負けだった2021年、過去には?

インフレという「お金の敵」に対し、投資は負けてしまいました。残念ながら、筆者の自論を立証することができませんでした。

もちろん、ここで冒頭に申し上げたウクライナ情勢を言い訳にするつもりはありません。同じ大陸では北京冬季オリンピックが行われていますからね。

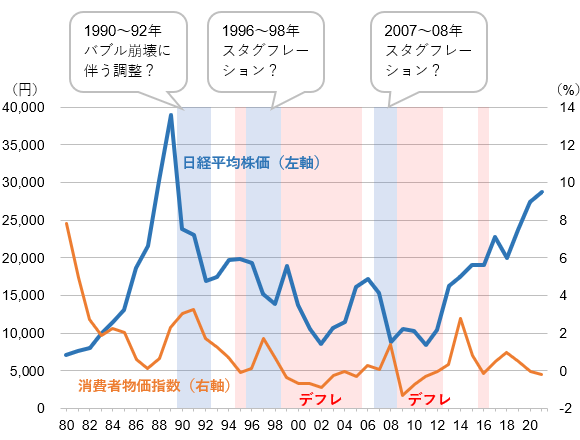

1980年から2021年までの年次の日経平均株価の推移と、消費者物価指数の推移をグラフにまとめてみました。

必ずとは言えませんが、過去の消費者物価指数が伸びている(プラスになっている)時期は、日経平均株価も伸びている時期にもなっています(背景が白い部分)。

インフレには投資、特に株式投資が有効というのは、歴史的な視点であり、なおかつ長期的な視点に基いています。お示ししたグラフは年次の推移です。ご存知の通り、秒刻みで動くのが株価ですが、それを年単位で見ると、株式投資の効果がお分かりいただけると思います。

悪性のインフレ=スタグフレーション

ただし、悪性のインフレ、いわゆるスタグフレーションに留意しておかなくてはなりません。グラフの中でもお示ししましたが(背景が青い部分)、消費者物価指数は伸びている(プラスになっている)にもかかわらず、日経平均株価が大きく下落した時期がありました。現在(=本稿執筆時点)のように、株価が「足踏み」とは、とても言える状態ではありませんね。

消費者物価指数が伸びているということは、現金の価値が下がっているわけですが、同時に株価も下落してしまっては、身も蓋もありませんね。

このように、スタグフレーションでは物価が上昇、株価と賃金は下落という状況に陥るのです。

なお、グラフではお示ししていませんが、1974年や1979年にも、やはりスタグフレーションになった時期がありました。いわゆる石油危機(オイルショック)によるものです。特に1974年には時に政治家に「狂乱物価」とまで言わしめたほどの強烈な物価上昇であり、また悪性のインフレでもありました。

日本のインフレは悪性のインフレに?

一部のメディアは、「日本は今後、悪性インフレに陥るのでは」と報じています。その兆しとして、国の年金(国民年金や厚生年金)が挙げられるのではないでしょうか?

冒頭で述べたように、コロナ禍で物価が上がっているにも関わらず、今年度の4月以後の国の年金(受取は6月15日)は前年度に比べて減額される模様です。

物価とともに、賃金も年金の額も上がれば、それがインフレ本来の姿でしょう。事実、政権は「賃上げ」や「成長と分配」をうたっていますが、そんなインフレ本来の姿と比べて、今の状況はいかがなものでしょうか?

ただし、賃上げについては、応ずる旨を名乗り出ている企業があり、話題にもなりましたが、時々話題にのぼるくらいの状況です。そして、成長と分配の方ですが、どこぞの政治コントの詞のように「借金の成長と借金の分配」にならなければ良いのですが。

今の日本のインフレは海外の影響によるところが大きいのは言うまでもありません。そして連載の3回目でも申しましたが、我が国の食料自給率はカロリーベースで37%、つまり食料の63%は海外からの輸入に頼っています。1日3度、食事をするのですから、家計への影響はてきめんですね。

食料の6割以上を輸入に頼る日本にとって、海外の要因によるインフレは家計への影響も大きい

今の日本のインフレは、付加価値が上がることで物価が上がっているのではなく、海外の事情や資源などの価格が上がっているから、インフレなのです。付加価値が上がっているのであれば、価格だけでなく賃金の上昇も期待できます。しかし、資源価格の上昇などに伴うインフレでは、賃金は、むしろ下がる可能性の方が高いのではないでしょうか?

筆者は、すでに一部のメディアが報じているように、今の日本のインフレは悪性のインフレのように思えてなりません。なお、連載2回目の終盤で「『2%程度の物価のUPで済むのかな?』とさえ思うこともあります」と書きましたが、今まさに強く感じています。

当面のインフレを乗り切る方法は?

さて、当面のインフレを乗り切る選択肢は何かないものでしょうか?

そもそもインフレが「物やサービスの値段が上昇」ということであれば、「物への投資」を検討してみては、いかがでしょうか?

物への投資、つまりコモディティファンドへの投資です。コモディティとは、資源や農畜産物の総称です。実際にコモディティファンドの運用報告書を見ると、原油などのエネルギー、工業用金属のアルミニウム、貴金属の金、小麦など農産物や家畜にまで投資しています。

コモディティファンドの留意点としては、投資対象はドルで運用しているので、為替リスクがあることです。また、株式や債券やREITと違って、配当金や利息などの、いわゆるインカムゲインはありません。ですので、コモディティファンドはひたすら価格変動で勝負することになります。

物価が上がるのであれば、「物」自体に投資することがインフレのリスクヘッジになりうる

他の選択肢として、物価連動国債ファンドなどが考えられます。物価連動国債とは日本政府が発行する国債の一つで、満期までの間は利率は変わりませんが、国債の元本が物価に連動します。元本に利率を掛けて利息の額を計算しますので、物価が動く都度、利息の額が増減します。特に2013年以後の物価連動国債はフロア(発行時の元本を保証)が付されていますので、文字通り「インフレに強い国債」と言えそうです。

もともと債券のような借金は、インフレ時にはお金の価値が下がるため、債務者に有利です。つまり、債券に投資する債権者にとっては、インフレは不利になります。

一方、物価連動国債は満期時まで利息を受け取ることができる点は通常の債券と変わりませんし、「インフレに弱い」という債券に特有の弱点をカバーしています。しかも国債とくれば、為替リスクもない、まさに理想的な投資対象に思えるかもしれません。

しかし、そもそもが日本円での預金のリスクに対するリスクヘッジとしての投資ですから、ファンドの投資先がたとえ物価連動国債だったとしても、日本の国債というのは、強い抵抗と高いリスクを感じずにはいられません。ですので、筆者は物価連動国債には関心はあるものの、投資を検討することすらありません。

まとめに代えて

インフレへの対応として検討しておきたいのが、生活費の見直しです。筆者も、昨年のうちに、事務所を移転したり、携帯電話のプランを変更するなど、固定的な支出の削減に努めています。

本稿をご覧いただいたのも、何かのご縁です。ぜひ、これをきっかけに生活費の見直しも行ってくださいませ。