金融庁は新生NISAで投資できる投資信託(ファンド)から信託期間20年未満、高レバレッジ型及び毎月分配型の投資信託などのファンドを除外しています(2023年3月29日時点)。今回は一般社団法人 投資信託協会(以下:投資信託協会)のデータを基に、信託期間と分配頻度を中心に過去3年間の動向についてみていきます。

- 新生NISAでは、約6000本のファンドのうち約4000本が除外対象の見込み

- 過去3年の新規設定は信託期間20年未満のファンドの比率が減少傾向

- 過去3年の新規設定は分配頻度の少ないタイプが増加傾向

新生NISAは約4000本のファンドを除外見込み

2023年3月26日の日本経済新聞朝刊に「『新生NISA 成長投資枠』公募投信3分2対象外」という記事がありました。金融庁は新生NISAで投資できる投資信託(ファンド)から信託期間20年未満、高レバレッジ型及び毎月分配型の投資信託などのファンドを除外しています(2023年3月29日時点)。記事によると、現在販売されている約6000本のファンドのうち、約4000本が除外対象になるそうです。

今回は一般社団法人 投資信託協会(以下:投資信託協会)のデータを基に、新規に設定されたファンドを、信託期間と分配頻度を中心に過去3年間の動向についてみていきます。

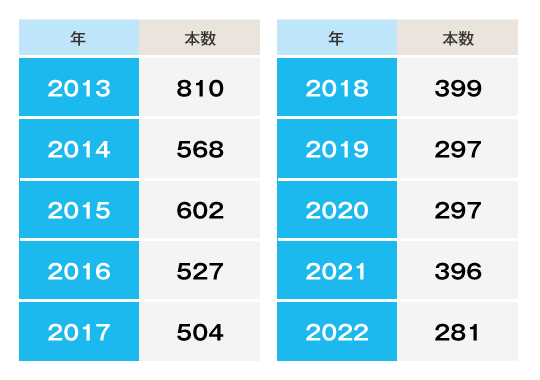

その前に、過去10年間の新規設定数の推移を確認しましょう。

過去10年間の新規数の推移

表1が2013~2022年の10年の株式投資信託(追加型)※の新規設定数の推移です。年による増減はあるものの、2013年の810本から減少傾向にあります。2021年は前年に比べ100本近く設定数が多くなっていますが、2022年は281本となり、1/3の水準まで減少しています。

※株式投資信託(追加型)とは、いつでも時価で売買ができる株式を組み入れて運用できる投資信託です。

出典:投資信託協会の資料を元に筆者作成

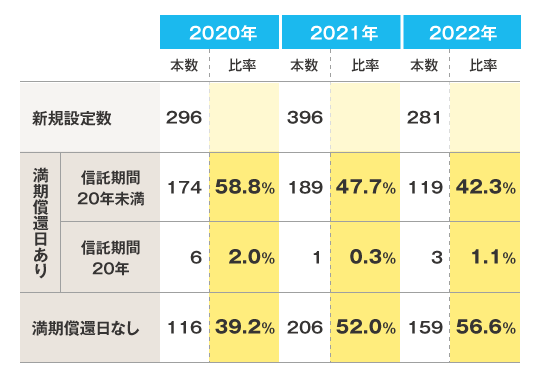

信託期間20年未満のファンドの比率が減少

表2は満期償還日の有無と満期償還日から信託期間20年未満か20年以上を判断して集計した表になります。

出典:投資信託協会 新ファンドバックナンバーのデータから筆者が作成

出典:投資信託協会 新ファンドバックナンバーのデータから筆者が作成直近3年間(2020~2022年)の推移をみますと、信託期間20年未満の比率が2020年58.8%、2021年47.7%、2022年42.3%と減少傾向にあることがわかります。逆に満期償還なしの比率が2020年39.2%、2021年52.0%、2022年56.6%と増加しています。

これは、今回の新生NISAの前に発表された新NISAの影響も大きいかと思います。また、信託期間20年未満の中で設定の多い期間は、5年、7年、10年になっていますので、今後も満期償還日なしの比率が上昇傾向にあれば、新生NISAの対象となるファンドの比率が現在の1/3から増えていくことが考えられます。

次に分配金頻度について3年間の傾向をみていきます。

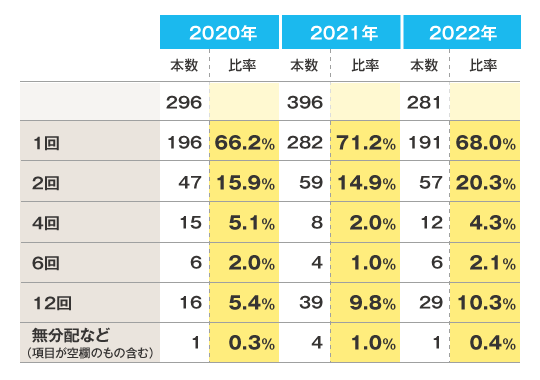

分配金頻度は年1回が増加

分配金頻度は年1回、年2回、年4回、年6回、年12回と無分配の7つに分類されています。こちらの直近3年間の推移は表3のようになりました。

出典:投資信託協会 新ファンドバックナンバーのデータから筆者が作成

出典:投資信託協会 新ファンドバックナンバーのデータから筆者が作成分配金頻度は、個々の頻度でみますと比率が上下して傾向がわかりづらいですが、1回、2回、無分配などを分配頻度の少ないタイプ、4回以上を多いタイプとして分類しますと、分配頻度の少ないタイプが、2020年84.1%、2021年87.1%、2022年86.9%となり、2020年より若干増加傾向です。また、分配頻度12回(毎月分配型)は2022年に比率を大幅に下げました。

以下、投資対象地域、投資対象資産についても順にみていきましょう。

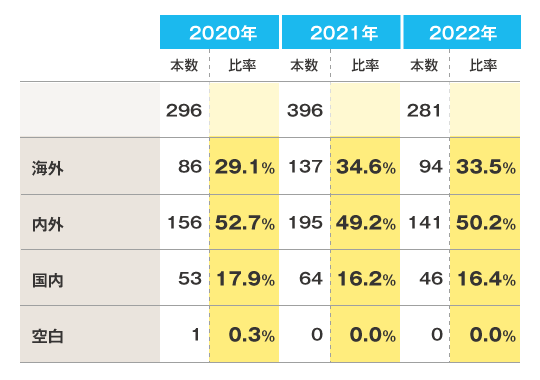

投資対象地域は海外が増えている

投資対象は「海外」「内外」「国内」の3つに分類されています。3年間の推移は表4の通りです。

出典:投資信託協会 新ファンドバックナンバーのデータから筆者が作成

出典:投資信託協会 新ファンドバックナンバーのデータから筆者が作成投資対象地域は、信託期間や分配金頻度に比べ大きな変化はありませんが、海外に投資するファンドが2020年に比べ2021年、2022年は若干増えています。また、国内との対比では、2020年約1.6倍、2021年約2.1倍、2022年約2倍と投資地域として海外比率が増えている状況でした。

投資対象資産は債券が増えている

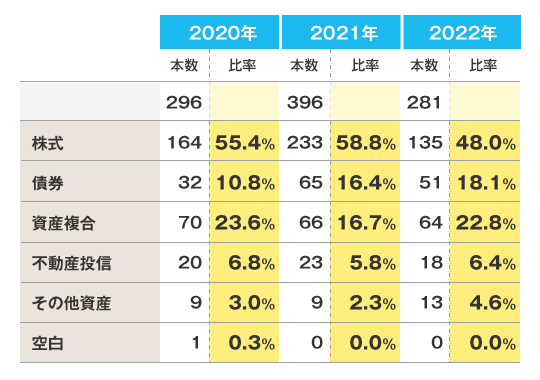

投資対象資産は「株式」「債券」「資産複合(バランス型)」「不動産投信(REIT)」「その他資産(マザーファンドなど)」の5つに分類されています。それぞれの本数、比率の推移は表5の通りです。

出典:投資信託協会 新ファンドバックナンバーのデータから筆者が作成

出典:投資信託協会 新ファンドバックナンバーのデータから筆者が作成直近3年間では金利上昇の影響か、債券の比率が2020年10.8%から2021年16.4%、2022年18.1%と顕著に増加しています。また、2022年は世界的なインフレやウクライナ紛争、欧米を中心とした各国の利上げの影響か、株比率が下がっています。

以上、直近3年間に新規設定されたファンドの傾向についてみてきました。

信託期間や分配金頻度は、新生NISAの影響があるように思われますが、投資対象地域や投資対象資産は、世界経済の状況や金利の影響によるものかと思われます。