「預金なら安心」って本当なの? 「元本保証」って、実際に何を保障してくれるの? 実は、現金にもリスクが潜んでいるのです。本連載ではそんな「現金のリスク」を切り口に、お金のほんとうの価値を守るための資産運用について考えていきます。今回は、有名な株価指数である「日経平均株価」と「NYダウ」の違いについて見ていきます。

- NYダウと日経平均株価の値動きの違いは、銘柄を採用する基準の違いに起因

- 日経平均株価は流動性(取引量)を重視、NYダウは収益性・成長性を重視

- 銘柄を厳選するNYダウは、アクティブファンドに似た性質を持つ

皆さん、こんにちは! 本稿を執筆している只今、アメリカ大統領選挙も投票酣(たけなわ)です。読者の皆さまは、大統領選の投票を済まされましたか?

(さすがに、いらっしゃらないでしょうね?)。

早速ではありますが、前稿の続きから始めてまいりたいと思います。

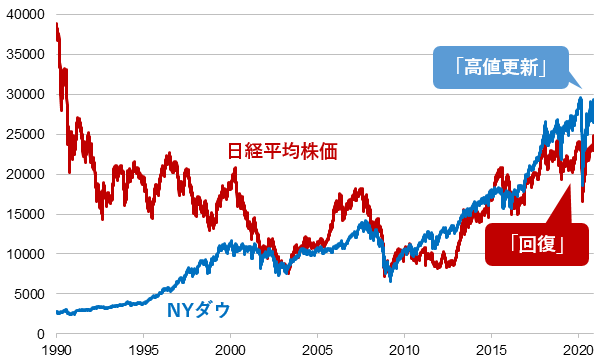

高値更新をするNYダウと、回復にとどまる日経平均、その違いの理由は?

さて、時々、お客様から以下のようなご質問をいただくことがあります。

「NYダウは高値を更新するのに、日経平均は、ナンで“回復”にとどまり、NYダウのようにいかないのか? どちらも、アメリカと日本を代表するインデックスでしょう。もう、日本は、経済も国としても見込みがないのか?」

という具合に、日米のインデックス、つまり株価指数の比較から、日米の経済力の違いにまで、質問が発展してしまうのですが。

もっとも、国の行く末を占うのは、何も株価だけではないのですが。

期間:1990年1月2日~2020年11月10日

出所:市場データよりMonJa作成

| 市場 | 東京証券取引所第一部 | ニューヨーク証券取引所/ ナスダック |

|---|---|---|

| 上場銘柄数 | 2,180社※ | 3,366社/3,133社 |

| 世界に占める 時価総額シェア (米ドル換算) |

6.9% | 25.3%/16.7% |

| 代表的な インデックス |

日経平均株価、TOPIX | NYダウ、S&P500 |

2020年5月31日時点(※のみ2020年10月31日時点)

世界に占める時価総額シェアだけで比較をしても、やはり、アメリカ株式に心が傾いてしまいそうですね(by筆者)。

NYダウ(ダウ工業株30種平均)と、日経平均株価。アメリカと日本、それぞれを代表する株式市場のインデックスです。なぜ、「高値更新」と「回復」という表現の差異が生まれてしまうのでしょうか?

やはり、アメリカと日本の経済力の違いなのでしょうか? それとも、経済を含めた、それぞれの国の行く末を占うものなのでしょうか?

日米のインデックスの違いを見つめれば、日米の経済力の違いをもまざまざと見せつけられてしまう、そんな理解になるのでしょうか?

NYダウと日経平均の違いは、もちろん、アメリカと日本の経済力の違いもあるでしょう。しかし、「経済力の違い」だけが、インデックスの差異の原因とは言い切れないでしょう。

NYダウと日経平均の最大の違いは、「銘柄を採用する基準」ではないでしょうか?

日経平均の銘柄を採用する基準は「流動性」

日経平均株価は、日本経済新聞社が独自の基準に基づいて選んだ225社の株価の平均を示すインデックスです。

この日経平均の銘柄を採用する基準は、「流動性」にあるようです。

流動性とは、「取引(=売買)が活発に行われているか」ということです。

日経平均に採用されている銘柄、例えば、JR東日本(=東日本旅客鉄道)の場合ですと、11月2日の1日の出来高(取引が成立した株式数)は、「1,943,700株」です。しかし、筆者が先月買った、日経平均には採用されていない某IT系の銘柄の出来高は「19,800株」しかありません。

もちろん、わずか2銘柄だけを比べて語るのは無理がありますが、この2銘柄の出来高を比べると、100倍近い差があるのが分かります。

出来高が多いということは、取引が活発、つまり流動性が高い銘柄だといえます。ですので、出来高を見れば、「流動性が高い・低い」の違いを数字でイメージすることができますよね。

出来高は、インターネットの株価情報サイトで簡単に確認できます。

ところで、この流動性は、なぜ大切なのでしょうか?

流動性が高いということは、たくさんの人がその銘柄を売買しているということなので、「知名度が高い」ともいえそうです。実際に、日経平均に採用されている銘柄を見ると、誰もが知っている大企業ばかりです。

が、大切なのは知名度だけではありません。

もし、流動性が低いとどうなるか?

詳しい仕組みについて説明は省きますが、流動性が低い、つまり普段あまり売買が行われない銘柄は、ある日、ある時にだけ大量の買い注文が入ると、まるで最大瞬間風速のように株価が跳ね上がることがありますし、その逆のこともありえます。

逆に、流動性が高ければ(流動性が低い銘柄に比べ)株価が安定しやすい、という傾向もあります。

日経平均は、この流動性をもって、銘柄を選ぶ基準にしているようです。

ところで、NYダウは、銘柄をどのように選んでいるのでしょうか?